As injustiças tributárias do Brasil em 5 gráficos

Carga de impostos é superior à de vizinhos da AL e de alguns países ricos e onera, principalmente, os mais pobres; aumento de PIS e Cofins sobre combustíveis agrava cenário

Após vencer a batalha da reforma trabalhista e em meio à luta pela sobrevivência política, o governo do presidente Michel Temer promete agora desengavetar a reforma tributária. No meio do caminho, porém, a equipe econômica anunciou uma alta expressiva do PIS e do Cofins sobre os combustíveis – algo necessário, segundo os interlocutores do Planalto, para garantir que o rombo de R$ 139 bilhões previsto para esse ano não fique ainda maior.

A medida – que dobra o imposto sobre a gasolina e tem o potencial de deixar bens e serviços mais caros – reforça uma face perversa do atual sistema arrecadatório: quem ganha menos, paga proporcionalmente mais aos cofres públicos. Os cinco gráficos abaixo mostram alguns recortes dessa realidade:

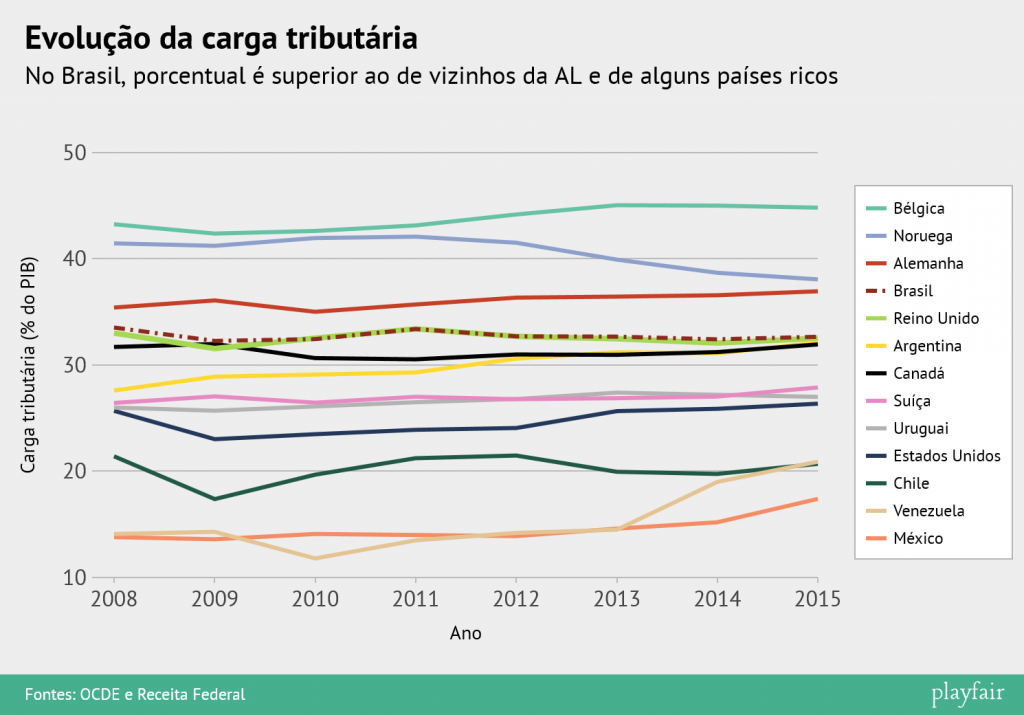

1 – TRIBUTAMOS MUITO….

No período entre 2008 e 2015, a carga tributária brasileira – relação entre arrecadação total e PIB – permaneceu praticamente estável, ao redor dos 32%. Isso nos coloca acima de vizinhos da América Latina e de parte dos países ricos (que, via de regra, oferecem serviços públicos de melhor qualidade). Suíça, Canadá, Estados Unidos e Reino Unido são alguns exemplos.

Especialistas em finanças públicas alertam, porém, que não existe um número ideal para a carga tributária e que o indicador é um reflexo das escolhas da sociedade – em relação à abrangência dos serviços prestados pelo Estado e ao volume de benefícios sociais. Mais importante que reduzi-la, portanto, seria simplificá-la e alterar a sua composição.

“O Brasil é uma referência de carga tributária muito alta entre os emergentes, mas muito mal distribuída”, afirma José Roberto Afonso, professor do IDP e pesquisador do Ibre-FGV.

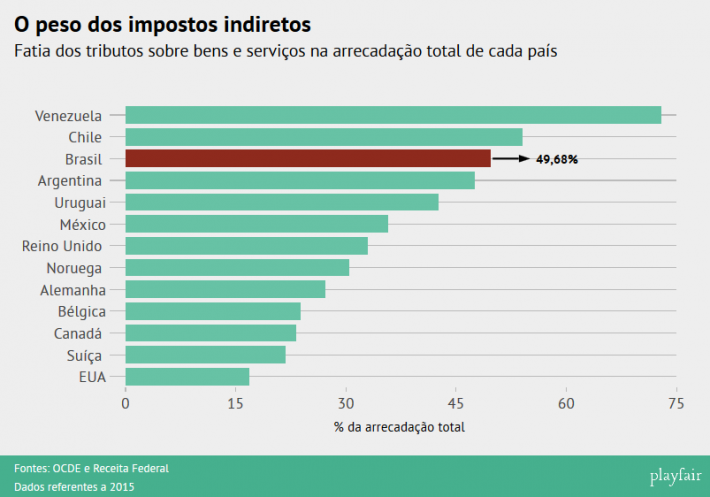

2 – E TRIBUTAMOS MAL

Os impostos que incidem sobre bens e serviços respondem por metade da carga e, para Afonso, são os principais responsáveis pelas injustiças tributárias do Brasil. “(É necessário) diminuir a excessiva concentração da arrecadação em impostos indiretos, que penalizam sobretudo o consumo e de forma errática e escamoteada”, diz ele, destacando que o atual modelo ajuda a promover a concentração de renda no País.

Isso porque quanto mais pobre é a população, maior é a fatia da renda que ela compromete com o consumo. “Sem saber e sem poder evitar, paga proporcionalmente mais”, explica o economista.

A última e única grande reforma tributária no Brasil ocorreu em 1965, durante a ditadura militar. Foi nessa ocasião que surgiu o antigo ICM (Imposto sobre Circulação de Mercadorias), hoje ICMS – depois da adição dos Serviços à sigla. Essas quatro letras são responsáveis por 20% da arrecadação total do Brasil e as grandes vilãs da chamada guerra fiscal entre os Estados.

PIS e Cofins– que incidem, entre outros itens, sobre os combustíveis – também fazem parte dessa lista de impostos indiretos e, juntos, respondem por 13,1% do valor que entra nos cofres públicos. Importante mencionar que a alta recente das alíquotas para gasolina, diesel e etanol ainda tem um efeito em cadeia: além de encarecer o deslocamento de pessoas, encarece o transporte de matérias-primas e bens industrializados, custo que acaba sendo repassado ao consumidor final.

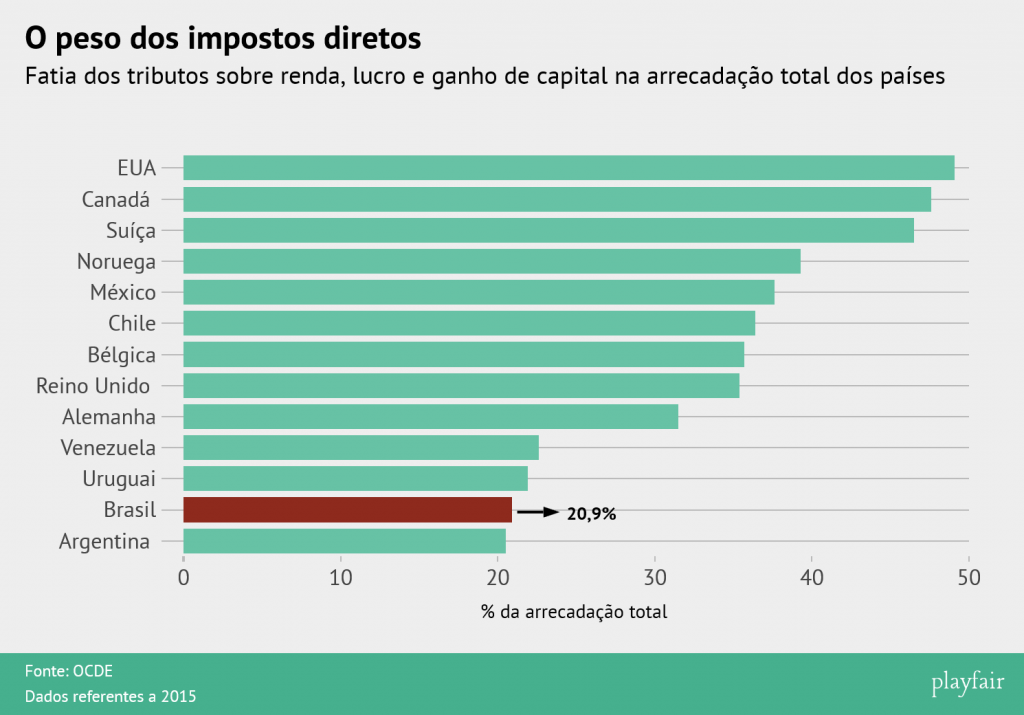

3 – COMPARATIVAMENTE, TAXAMOS POUCO A RENDA…

Os impostos sobre renda, lucro e ganho de capital – que são tidos como progressivos, por tirarem mais de quem ganha mais – respondem por “apenas” 20% da carga tributária brasileira. Nos Estados Unidos, por exemplo, eles são responsáveis por praticamente metade do total arrecadado.

A discussão sobre tributos diretos e indiretos é antiga no País e tem a Constituição de 1988 como um dos seus marcos. O texto aprovado pela Assembleia Nacional Constituinte promoveu a descentralização dos recursos do governo federal para Estados e municípios, que passaram a ficar com praticamente metade do valor arrecadado com Imposto de Renda (IR) e Imposto sobre Produtos Industrializados (IPI).

Mas as despesas do governo central continuaram crescendo, principalmente devido aos gastos com a Previdência Social, e a conta passou a não fechar. Então, em vez de forçar o aumento do IR, a União começou a criar contribuições (grande parte incidindo sobre o consumo), porque assim não teria de dividir. E aqui esbarramos novamente na alta dos combustíveis: as contribuições para o Programa de Integração Social (PIS) e para o Financiamento da Seguridade Social (Cofins), cujas alíquotas foram elevadas na semana passada, foram criadas exatamente nesse contexto.

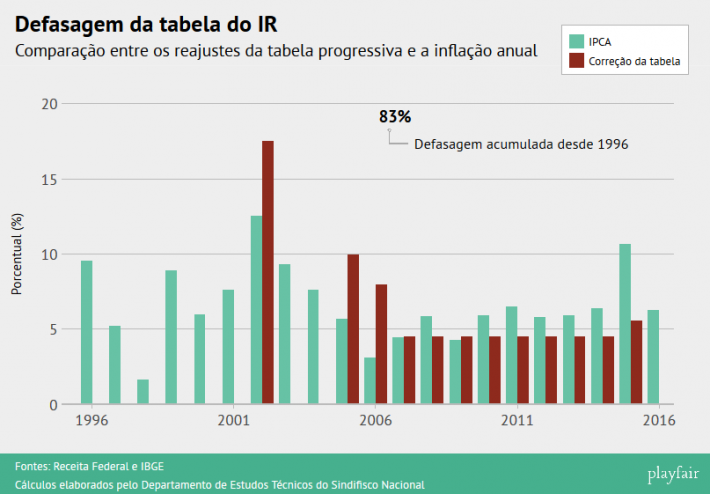

4 – E O IR VEM PERDENDO PROGRESSIVIDADE

Com correção zero em 2016, a tabela progressiva do IR aprofundou ainda mais a defasagem em relação à inflação. Desde 1996, ano em que a tabela foi convertida de unidades fiscais para o real, o imposto acumula uma discrepância de 83% em relação ao Índice de Preços ao Consumidor Amplo (IPCA).

Segundo os números levantados pelo Sindicato dos Auditores Fiscais da Receita Federal, em apenas cinco anos – dos últimos 21 – as faixas de cobrança tiveram reajuste acima da inflação (veja gráfico acima).

Como consequência, pessoas com salários cada vez menores vêm sendo puxadas para dentro da base de contribuição. De acordo com a consultoria EY (antiga Ernst & Young), a isenção do tributo beneficiava quem recebia até oito salários mínimos em 1996 – relação que despencou para 2,2 em 2016.

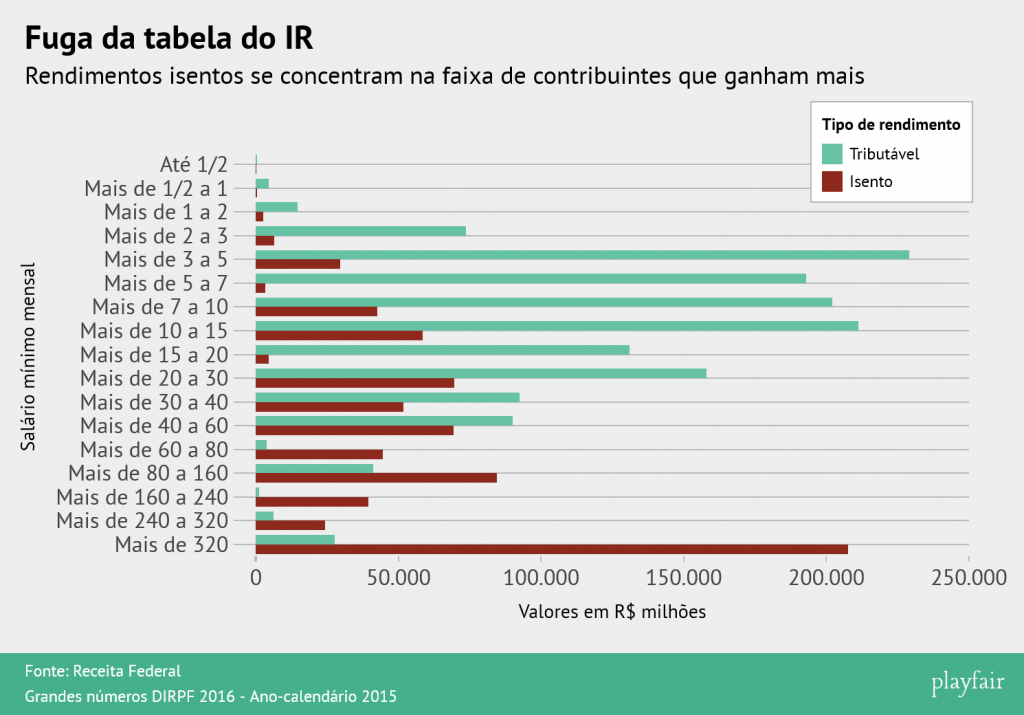

5 – ENQUANTO ISSO, OS MAIS RICOS ‘ESCAPAM’ DO IR

Afonso, do Ibre-FGV, alerta já há alguns anos que o debate sobre a progressividade do IR é extenso e que, além da base, é necessário olhar para o topo. Segundo ele, parte das rendas mais altas tem escapado da tabela progressiva do tributo por conta do crescente número de pessoas que se “transformam” em empresa. Ou seja, pessoas físicas que acabam pagando imposto como pessoas jurídicas.

O gráfico acima mostra que um quarto dos rendimentos isentos se concentram na faixa de contribuintes que ganham mais. A maior parte, segundo dados do próprio Fisco, vem de lucros e dividendos recebidos pelo titular ou por dependentes (valores que são isentos de IR desde 1995). Em artigo publicado no jornal Valor Econômico, os economistas Rodrigo Orair e Sérgio Gobetti, do Ipea, definiram essa isenção como uma “jabuticaba tributária”.

“O Brasil é dos poucos países do mundo que isenta na pessoa física a distribuição de lucros. Porém, também está entre os que aplicam as maiores alíquotas sobre os ganhos das pessoas jurídicas, somando IRPJ e CSLL”, pondera Afonso. Segundo ele, para mexer na tributação dos lucros recebidos pelas pessoas físicas, necessariamente seria preciso alterar a taxação das empresas. “É uma questões complexa e que não se resolve olhando só um lado.”